Impelementasi Machine Learning untuk Credit Scoring pada industri Bank dan Asuransi

Dalam dunia keuangan, baik perbankan maupun asuransi memerlukan sistem penilaian kredit (credit scoring) yang akurat untuk menilai risiko peminjam atau pemegang polis. Metode tradisional sering kali mengandalkan analisis statistik konvensional dan model berbasis aturan yang memiliki keterbatasan dalam menangani volume data besar dan kompleksitas variabel. Dengan perkembangan teknologi, Machine Learning (ML) telah menjadi solusi inovatif yang mampu meningkatkan akurasi dan efisiensi dalam credit scoring.

Apa Itu Credit Scoring?

Credit scoring adalah metode evaluasi risiko yang digunakan oleh lembaga keuangan untuk menentukan kelayakan kredit seseorang atau perusahaan. Skor kredit diperoleh berdasarkan berbagai faktor, seperti riwayat pembayaran, jumlah hutang, pendapatan, dan faktor lainnya. Dalam asuransi, credit scoring digunakan untuk menilai kemungkinan klaim dan menetapkan premi yang sesuai.

Kelebihan Machine Learning dalam Credit Scoring

- Akurasi yang Lebih Tinggi

Algoritma ML dapat mengidentifikasi pola yang tidak terlihat dalam data tradisional, meningkatkan ketepatan dalam menilai risiko kredit. - Automatisasi dan Efisiensi

Dengan menggunakan model berbasis ML, proses penilaian kredit dapat dilakukan secara otomatis dengan kecepatan tinggi, mengurangi ketergantungan pada analisis manual. - Kemampuan Memproses Data Besar (Big Data)

Machine Learning dapat mengelola dan menganalisis volume data besar dari berbagai sumber, termasuk data transaksi, media sosial, dan catatan keuangan historis. - Peningkatan Keamanan dan Pencegahan Penipuan

Dengan deteksi anomali berbasis ML, bank dan perusahaan asuransi dapat mengenali pola yang mencurigakan dan mengurangi risiko penipuan. - Adaptasi terhadap Perubahan Perilaku Konsumen

ML dapat terus belajar dan beradaptasi dengan perubahan pola konsumsi dan kebiasaan nasabah untuk meningkatkan model prediksi risiko.

maruti techlab

Algoritma Machine Learning untuk Credit Scoring

Beberapa algoritma ML yang umum digunakan dalam credit scoring meliputi:

- Logistic Regression

Digunakan untuk memprediksi kemungkinan gagal bayar berdasarkan faktor historis. - Decision Trees & Random Forest

Model ini membantu dalam pengambilan keputusan berbasis berbagai variabel dengan struktur hierarkis. - Gradient Boosting Machines (GBM)

Termasuk XGBoost dan LightGBM, yang sangat efektif dalam meningkatkan akurasi prediksi dengan teknik boosting. - Neural Networks

Model berbasis deep learning yang digunakan untuk analisis kompleks terhadap pola kredit yang lebih rumit. - Support Vector Machines (SVM)

Digunakan untuk mengklasifikasikan data peminjam berdasarkan parameter tertentu.

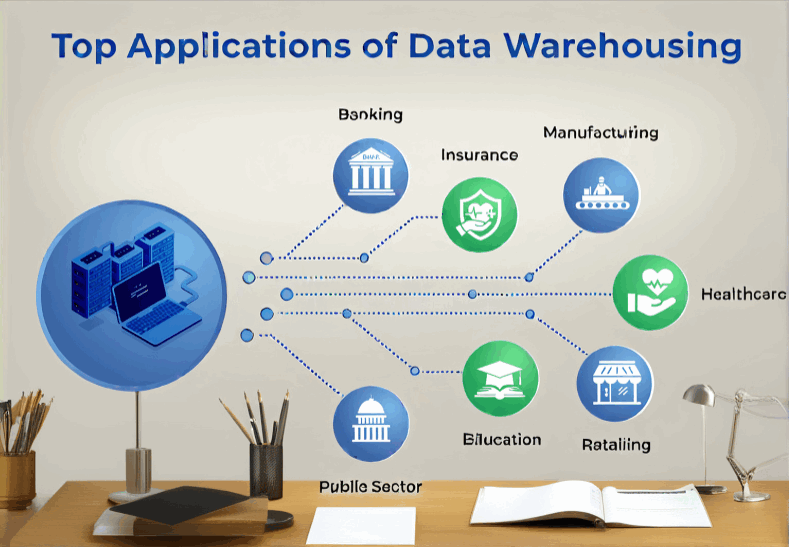

Implementasi Machine Learning dalam Credit Scoring Bank

Di sektor perbankan, ML digunakan untuk:

- Evaluasi Kelayakan Kredit

Bank menggunakan algoritma ML untuk menganalisis riwayat kredit dan perilaku finansial calon peminjam. - Pengelolaan Risiko

Model ML membantu dalam menyesuaikan batas kredit dan suku bunga berdasarkan profil risiko peminjam. - Pendeteksian Penipuan

Dengan teknik anomaly detection, ML dapat mengidentifikasi aktivitas mencurigakan yang berpotensi sebagai fraud. - Peningkatan Customer Experience

ML memungkinkan personalisasi layanan berdasarkan kebiasaan dan kebutuhan pelanggan.

Implementasi Machine Learning dalam Credit Scoring Asuransi

Dalam industri asuransi, ML membantu dalam:

- Penentuan Premi yang Lebih Akurat

Dengan menganalisis riwayat klaim dan profil pelanggan, perusahaan dapat menetapkan premi yang lebih sesuai. - Analisis Risiko Klaim

ML dapat mengidentifikasi pelanggan dengan kemungkinan klaim tinggi dan membantu dalam strategi mitigasi risiko. - Deteksi Penipuan Asuransi

Dengan analisis pola klaim, ML dapat mendeteksi klaim yang mencurigakan. - Personalisasi Produk Asuransi

ML memungkinkan perusahaan menawarkan produk yang disesuaikan dengan kebutuhan pelanggan.

Studi Kasus: Implementasi ML dalam Credit Scoring Bank dan Asuransi

1. Bank X

Bank X menggunakan model ML berbasis Gradient Boosting untuk meningkatkan akurasi credit scoring. Hasilnya, tingkat NPL (Non-Performing Loan) turun 15% dalam setahun.

2. Perusahaan Asuransi Y

Asuransi Y menerapkan deep learning untuk analisis klaim asuransi mobil. Dengan deteksi anomali, mereka berhasil mengurangi fraud sebesar 20% dalam enam bulan pertama.

Tantangan dalam Menggunakan Machine Learning untuk Credit Scoring

- Kualitas dan Ketersediaan Data

Data yang tidak lengkap atau tidak akurat dapat memengaruhi hasil prediksi ML. - Regulasi dan Kepatuhan

Industri keuangan harus memastikan kepatuhan terhadap regulasi seperti GDPR dan OJK terkait penggunaan data pelanggan. - Bias dalam Model

Model ML harus dirancang dengan hati-hati untuk menghindari diskriminasi terhadap kelompok tertentu. - Keamanan dan Privasi Data

Penggunaan ML harus didukung oleh langkah-langkah keamanan untuk melindungi data pelanggan.

Kesimpulan

Machine Learning memberikan revolusi dalam credit scoring di sektor perbankan dan asuransi dengan meningkatkan akurasi, efisiensi, serta deteksi risiko dan penipuan. Meskipun terdapat tantangan dalam implementasinya, manfaat yang diberikan jauh lebih besar, terutama dalam pengelolaan risiko dan personalisasi layanan. Dengan terus berkembangnya teknologi ML, masa depan credit scoring akan semakin cerdas dan adaptif terhadap kebutuhan pasar.